確定申告時には所得から控除を引いた課税所得に、税金がかかります。控除の部分を増やすことで、課税所得が減り節税につながります。

この控除の中に、青色申告特別控除という控除があります。年間で65万円と大きな控除を受けることが可能なため、可能なら活用したい制度です。この控除を受けるため、開業届と青色申告承認申請書という2種類の書類を提出する必要があります。

今回青色申告控除を受けるための手続きをしたので、その時のことについて書いていきたいと思います。

青色申告とは

実践の前に一般論ということで、青色申告について簡単に説明します。

青色申告は確定申告のさいに行われる申告方法の一つです。青色申告を行うには後述するような条件があり、やや手間は増えます。

その代わりに青色申告特別控除(65万円)を受けられる、30万円まで一括で経費として利用可能になる、専従者給与(配偶者や親族への給与を経費にできる)が可能となるなど複数のメリットがあります。

青色申告を受ける条件

青色申告を受けるには条件があります。

- 特定の種類の所得がある(事業所得・不動産所得・山林所得)

- 取引の帳簿を付け(複式簿記)、貸借対照表及び損益計算書を確定申告時に提出する

所得の種類 事業所得 or 不動産所得 or 山林所得

まず、所得の種類が「事業所得」「不動産所得」「山林所得」のいずれかである必要があります。

この中で最も目指しやすいのは、事業所得です。

※不動産所得は独立家屋で5棟、アパートでは10室以上→ハードルが高い!

ただし、"事業"所得なので、事業性があると認められない場合もあります。事業性が認められない場合は雑所得という扱いになり、こちらでは青色申告特別控除を受けることができません。

例えば講演会での謝礼などは雑所得に分類されます

では、気になるのがどのような基準で雑所得か事業所得か分類されるかということです。

しかし、これに関しては過去の判例を基にした抽象的な基準しかありません。よく引用されているのが下記のものです。(昭和56年最高裁判決)

"自己の計算と危険において独立して営まれ、

営利性、有償性を有し、

かつ、反復継続して遂行する意思と社会的地位とが客観的に認められる業務"

要するにそこそこ事業規模があって、誰が見ても事業と言えるよねという規模なら事業所得になるということですね。

現実的には、サラリーマンで給与所得が多い方とフリーランスの方では認定されやすさが異なったりするようです。フリーランスや自営業者の方が認められないと生活に困ってしまいますから、そうした含みも込めてあえて曖昧な基準となっているのでしょうか

取引の帳簿を付ける

帳簿というとハードルが高そうです

ただ近年は会計ソフトの発展により、簿記の細かな知識が無くても会計ソフトが自動でやってくれるようになっています。

有名な会計ソフトとしてはマネーフォワード クラウド確定申告・freee・やよいの青色申告などがあります。

青色申告を受けるなら、このような会計ソフトは経費として利用可能ですので、何かしらの購入をおすすめいたします。

書類の提出2種類 青色申告承認申請書+開業届

青色申告を行うためには、青色申告承認申請書の提出が必要です(1回だけ行えばOK)。また事業を行っていることを示すため、開業届の提出も必要になります。

青色申告承認申請書には提出期限があることに注意しましょう。

原則:控除を受ける年の3月15日まで

※事業を新規に始めた場合は開業から2ヶ月以内

控除を受ける年というのが少し分かりにくいですね。

2020年分(2020年1月〜12月)の確定申告は2021年3月15日締め切りとなります。この確定申告で青色控除を受けるためには、2020/3/15までに書類の提出が必要ということです。3/16以降になると、2021年分の確定申告からしか青色控除を受けることができません。

青色申告申請を目指す 自分の場合

私は2020年3月まで勤務医をしていましたが、4月に大学院(医学系医学科)に進学したのを期に常勤での勤務先がなくなりました。

現在でも給与所得としてはいくつかのクリニックや病院での外来業務がありますが、保険は国民健康保険(正確には医師国保)ですし国民年金第1号被保険者です。

国民年金や医療保険については以前別の記事で書いたとおりです

-

-

大学院生になったので、国民年金第1号被保険者・医師国保へ変更

続きを見る

LINEヘルスケア等遠隔診療サービスでの収入やその他ブログ運営などの副業があったため、今回青色申告特別控除を目指すこととしました。

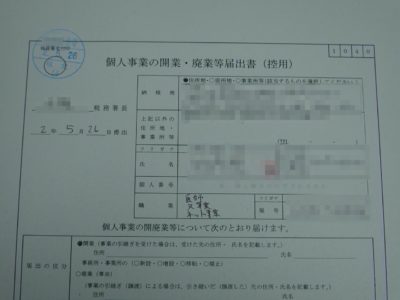

開業届

開業届は下記からダウンロード、印刷して記入します。

ただしまじめに埋めようとすると日が暮れるので、税理士の大河内薫先生のYouTube動画を参考にするのがおすすめです。

開業日は、前職を退職し晴れて大学院生(≒無職)となった4/1にしました。

職業欄は医師・文筆業・ネット事業で、業務内容は遠隔診療での健康相談・WEBサイト作成・物販ビジネス(せどり)としています。

職業によって、個人事業税(所得290万円以上で発生)が変わってくるので嘘のない範囲で事業税が少なくなるものを選びたいところですが…オンライン健康相談はどう考えても医業なのでごまかしようがないですね

例えばWEB制作の場合、アフィリエイトなら広告業で5%のところ記事作成だと文筆業で0%になります

青色申告承認申請書

青色申告承認申請書も開業届と同様に、下記からダウンロード、印刷して記入します。

こちらも上と同じく大河内先生の動画が大変参考になります。

先述のように、青色申告承認申請書には提出期限があります。

自分の場合は4/1を開業日としたので、2ヶ月以内つまり5月中に提出することが必要でした。

こちらの書類は記載欄はそこまでありませんが、"複式簿記"にすることと備付帳簿名だけはしっかり記載しましょう。

税務署へ提出

所轄の税務署がそこまで遠くないので、郵送ではなく直接提出に行きました。待ち時間もなく、特に問題点を指摘されることもなくスムーズに書類の提出が完了しました。

郵送ですと返信用封筒や切手の準備も必要なので直接提出も悪くはないですね。

提出すると、開業届は控えが貰えるので大切に保管しましょう。屋号入りの銀行口座を作る際や小規模企業共済に加入する際などに提出が必要となります。

一方、青色申告承認申請書は控えがないので、手元にはなにも残りません。念のため、提出前に写真やコピーを撮っておいたほうが良いでしょう。

会計ソフト

実はまだ会計ソフトは購入していないのですが、個人版での利用経験もあることからマネーフォワード クラウド確定申告を利用予定です。

2020/6/2からプランの見直しがあり、それに伴って実質的に値引きとなるのでそのタイミングで導入予定です。

青色申告・確定申告の勉強におすすめ書籍

税制というのはかなり複雑で細かい部分も多いので、インターネットだけで情報収集をするのは限界があります。

下の本は上記YouTube動画を投稿している税理士の大河内先生が書かれている本ですが、漫画でかなり解りやすく学べるのでおすすめの1冊です。とっかかりとしてはかなり良い本だと思います。

まとめ

- 副業での収入は事業所得ないし雑所得に分類されます

- 事業所得と認められれば、青色申告特別控除を利用することができ年間65万円という大きな節税につながります。

また今回は触れませんでしたが、雑所得と比べて経費の利用幅も広がります。

とくにLINEヘルスケア等の遠隔医療サービスは医師の方であれば手軽に始められ、収益性も高いので事業所得を狙うにはオススメです。

医師の方以外でも、ココナラやクラウドワークスなどでスキルを売って収益を上げられれば事業所得として認められる可能性は十分にあるでしょう。

日本では給与所得のみでは税制上収入を大きく上げることは難しいです。副業から事業所得を上げ、経費や控除を利用することで節税・収入増加を目指していきましょう。