7月で誕生日を迎えて30歳になりました!

次の5年間・10年間を考えるということで、タイトル通り5年後の2025年末に純資産1億円を目指すことにしました。

そのための具体的戦略について考察していきます。

目標を立てる→現状を分析する→問題点を洗い出す→対策を考える、の4本立てです

5年後に純資産1億円を目指す方法の検討

目標を立てる:5年後の2025年に1億円を達成する

わかりやすさもあり、5年後の年末に1億円という目標を立てました。

理由はいくつかあります

- どこかで達成する目標なので早いほうが良い

- 時期を区切ることで目標が明確になる

- 子育てをする場合、10年後以降になると教育費が増加する

※2年以内に生まれると想定して - 5年後に仕事(職場)でも転機を迎える

現状の資産状況、5年後の見通しを把握

30歳時点(2020/7)での総資産は1,300万円程度

毎月末に、マネーフォワード MEを利用して現在の資産状況を確認しています。

-

-

【資産管理】マネーフォワードのススメ【家計管理】

続きを見る

2020年6月末の時点で総資産は1329万円でした。

※本当は国民年金や厚生年金があるはずですが、とりあえず除外

現在の資産状況について、詳しくは下記の記事で書いています(毎月末に更新中)。

-

-

【家計簿公開】2020年6月末での資産一覧と今月の収入支出

続きを見る

2020年末の資産予定:1,700万円

コロナショック以降、2020年12月までJ-REITの買付(50万円×10ヶ月)を行っています

資産が毎月変動して分かりづらいので、まず2020年末の予定資産を計算します。

- 現金+銀行預金:660万円

- 投資信託・iDeCo(インデックス投資):440万円

- 個別株式・J-REIT:600万円

- 2020年末の合計:1,700万円

2025年末の資産予定:インデックス投資+α 3500万円くらい

インデックス投資(投資信託・iDeCo)

投資信託とiDeCoでのインデックス投資を毎月21.5万円(年間258万円)行っています。(2018年夏〜)

これらは積み立てを続け、5年後も取り崩しの予定はありません。

インデックス投資ってなんだ、という人は下記を参照

-

-

【インデックス投資入門】全面改訂 ほったらかし投資術を読む

続きを見る

個別株式・J-REIT

その他に保有している金融資産として、個別株式とJ-REITがあります。

これらは2020年末まで購入を行い、その後は保有し続けるつもりです。

インデックス投資+個別株式・J-REIT 5年後の見通し

これらの資産の5年後の見通しを、下記の条件で計算します

- 投資信託・iDeCoは年間258万円ずつ積み立て、年利5%と仮定

- 個別株式・J-REITの配当金・分配金は4%と仮定

2025年末の資産予定

- 現金+銀行預金:660万円 (今のまま保有)

- 投資信託・iDeCo:2157万円 (258万円/年積み立て購入)

- 個別株式・J-REIT:600 + 600 × 0.04 x 5 = 720万円 (今のまま保有)

- 2025年末の合計:3537万円

積立かんたんシミュレーション | 投信積立 | 投資信託 | 楽天証券

つまり、1億円-3537万円=6463万円、大体6500万円が足りないことになります。

年金問題も真っ青の不足具合!

5年で1億円のためには毎月いくらの資産運用が追加で必要か

さてここで、大きなクエスチョンが出てきます。

つまり1億円への残り金額である6500万円貯めるにはいくらの資産運用が必要か、です。

5年間の運用で6500万円を貯めるための必要金額は下記です。

| 利回り | 毎月必要額 | 毎年必要額 |

| 0% | 108万円 | 1300万円 |

| 5% | 83.3万円 | 1000万円 |

| 10% | 72.7万円 | 872.4万円 |

計算は下記サイトを利用しました

現実的な利回りは〜7%くらいで、それ以上は相応のリスクを取る必要がある

補足:7年で1億円のためには毎月いくらの資産運用が必要か

ちなみに7年で1億円となると、結構ハードルが下がります

先程と同様の計算式では

- 現金+銀行預金:660万円

- 投資信託・iDeCo:2924万円

- 個別株式・J-REIT:768万円

- 2027年末の資産合計:4352万円

残り金額5700万円を7年間の運用で貯めるための必要資金は下記です。

| 利回り | 毎月必要額 | 毎年必要額 |

| 0% | 67.9万円 | 814万円 |

| 5% | 56.5万円 | 678万円 |

| 10% | 46.6万円 | 560万円 |

こうして計算してみると、時間を味方につけることの大切さがよく解りますね。

ここまでのまとめです。

現在の資産状況と5年後の資産予定、必要な投資金額の把握

- 2020年末の資産は1,700万円

- 2025年末には3,500万円程度の見込み

(インデックス投資年間258万円で利回り5%と仮定) - 残り6500万円のために

:利回り5%で年1,000万円(月83万円)

利回り10%で年872万円(月72万円)

収入状況を把握する:投資に回せる金額を考える

6500万円を貯めるための必要資金がある程度分かったところで、では一体毎年いくらくらいを貯蓄・投資に回せるのか計算します。

私は現在独身で、収入源は自分だけです。

給与所得:1,400万円

今年度の給与所得はアルバイトを含めて手取りで1400万円の見込みです。

- 大学関係:470万円

- 当直・待機:400万円

- 外来:530万円

- 合計:1,400万円

事業所得 - 経費:450万円

現在はオンライン健康相談や産業医業務での副業収入(事業所得)があります。

-

-

【月10万円〜】医師副業としての遠隔医療のススメ

続きを見る

1〜6月までの合計で430万円ほどです。

今後は不透明ですが、12月までで600万円程度(30万円弱/月)が見込めるとして計算します。

- 事業所得:600万円

- 経費:150万円

支出額:1175万円

支出額には、税金・社会保険料といった天引きに近いものと、生活費・上述したインデックス投資を行うための投資資金があります。

それぞれ年間で考えます。

- 税金・社会保険料:467万円

- 生活費:450万円

- インデックス投資(投資信託・iDeCo):258万円

- 支出額合計:1175万円

下記で各項目をそれぞれ見ていきます。

税金・社会保険料:467万円

税金・社会保険料の合計金額は下記のようになります。

- 所得税 277.5万円

- 住民税:130万円

- 社会保険料 約60万円:国民年金16,540円 × 12ヶ月 + 医師国保 41万円

- 税金・社会保険料合計:467万円

参考

現在大学院生なので、社会保険料は国民年金+医師国民健康保険(医師国保)です。

-

-

大学院生になったので、国民年金第1号被保険者・医師国保へ変更

続きを見る

所得税・住民税計算

上記の所得税・住民税計算の補足です。

計算式が複雑ですが、課税所得は下記のとおりです

所得 = 給与 - 経費 - 控除

2000(給与・事業) - 150(経費) - 195(給与所得控除) - 60(社会保険料控除) - 48(基礎控除) - 81.6(iDeCo) - 84(小規模企業共済) - 65(青色申告特別控除) - 10(ふるさと納税) =1306.4

日本は累進課税なので課税所得金額によって、税率は変化します

| 課税所得 | 税率 | 控除額 |

| 〜195万円 | 5% | 0円 |

| 195万円〜330万円 | 10% | 97,500円 |

| 330万円〜695万円 | 20% | 427,500円 |

| 695万円〜900万円 | 23% | 636,300円 |

| 900万円〜1,800万円 | 33% | 1,536,000円 |

所得税は1306.4 × 0.33 - 153.6 ≒ 277.5万円です。

住民税はおおよそ課税所得の10%で計算すると、130万円になります。(細かい計算は難しいので省略)

控除項目

所得から控除できる各種項目についてです。

- 国民年金第1号被保険者:iDeCoは81.6万円(6.8万円/月)

- 副業の関係で小規模企業共済に加入:年間84万円

- 青色申告特別控除:年間65万円

- ふるさと納税:とりあえず10万円と仮定 ※もう少し増えると思います

生活費・インデックス投資:708万円

- 生活費 450万円:30万円 × 12ヶ月 + 特別費40万円 + 学費50万円

- 投資信託・iDeCo(インデックス投資) 258万円

生活費

毎月の生活費の内訳は下記のとおりです

- 日用品:10,000円

- 食費:35,000円

- 書籍・教養費:20,000円

- 衣服・美容費:30,000円

- 趣味:20,000円

- 交通費:35,000円

- 交際費:20,000円

- 通信費:17,000円

- 家賃:88,000円

- 水道光熱費:10,000円

- その他調整:5000円

- 合計:30万円

特別費40万円は旅行代金・家電の買い替え・学会費などが含まれます。

インデックス投資(投資信託・iDeCo)

インデックス投資への投資金額(月21.5万円 年間258万円)は上記の「2025年末の資産予定」で含めたので、ここでは除外して考えます。

投資に回せる金額は825万円

これまでの計算を踏まえると、私一人での生活では下記のようになります。

- 給与所得+事業所得:+2,000万円

- 支出額(インデックス投資含む):-1175万円

- 差し引き:+825万円

★近未来(結婚後)★

今年中に結婚し、来年度から一緒に暮らす予定です。相手も女性医師です

相手の年収を正確に把握していないのですが、30〜34歳女性医師の平均年収は855.9万円らしいのでこれを利用します。

【特集】医師の年収を診療科、都道府県、年代で解説|医師の転職・求人情報ならメディゲート

この場合、手取りは620万円くらいになります。

生活費は自分の分400万円(450万円 - 学費50万円)もあるので200万円と仮定して、+420万円が活用可能なお金として増加します

ここまでの計算で、とりあえず下記のようになりました。

生活費や税金を除いた投資に利用可能な年間の金額

- インデックス投資分:258万円

- 一人暮らしの場合:825万円(上記除く)

- 夫婦二人暮らしの場合:1,245万円(上記除く)

現在のキャッシュである現金+銀行預金分は生活防衛資金を確保しているので、この計算(今後の収入を生活費以外は投資に回す)でも大丈夫ととりあえずは考えています。

何もかもが皮算用だらけですが、夫婦二人で余剰資金を全て投資に回せば(5%の利回りと仮定)5年で1億円はなんとか達成可能な範疇であることがわかりました。2馬力は偉大

正確には妻の既存資産がそこそこあるので、それを合わせればもう少し必要金額は減る

不確定要素の考慮

上記の皮算用ではなんとか5年後に1億円到達できましたが、現実は不確定要素の塊です。

そんな不確定要素を考えていきます。

- 投資:運用成績が不安定

- 給与所得:安定的だが健康リスクがある

- 事業所得:不安定さ

- ライフスタイル:妊娠・出産・介護

投資の運用成績(利回り)と、そもそもの収入源両方に問題があります。

投資の運用成績は不安定

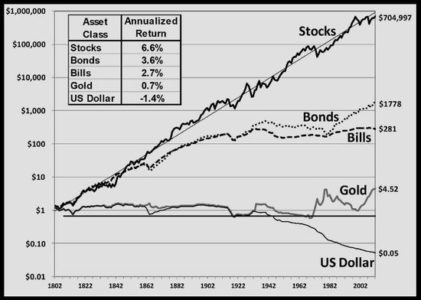

自分が行っているインデックス投資は、株式市場全体の成長に投資する投資手法です

株式市場がこれまで長期間安定成長してきたことや、全世界に分散する投資信託が整ってきたことから初心者でも実践しやすい投資手法とされます。

ただインデックス投資にもいくつか問題点があります。

- 成績が良かったのはあくまでも過去の結果であって、今後の保証はない

(投資である以上絶対はない) - 過去の成長は長期スパンでみた場合であって、短期間で見た場合相場は騰落がある(リーマン・ショックやコロナショックなど)

- 毎月積み立て投資を行い将来引き出す場合、キャッシュフローは悪化

→短期間で結果を出すより、老後など比較的遠い未来への資産運用に向いた投資手法

インデックス投資は有効な投資手法ですが、より広い目で見れば株式市場のみへの投資になります。

5年後に1億円という私の目標を考えると、全ての余剰資金をインデックス投資に回せば即解決!というわけにはいかなさそうです

給与所得:健康リスク

所得のうち給与所得は時給単価であり、事業所得と比べて安定した利益を得られるというメリットがあります。

ただ自分は現在非常勤でいろいろな病院やクリニックで勤務するという勤務形態のため、健康を毀損すると損失がかなり大きいです。

非常勤だと仕事をしないとお金が貰えませんからね…

大学院(〜2022年度末)が終わったら常勤になりますが、とくにそれまでは健康面に注意が必要になります。

事業所得:不安定さ

給与所得と比較し、事業所得は収入源として不安定です。

ただその分伸びしろが大きいという利点もあります。

| 安定性 | 上限 | |

| 給与所得 | 高い | 決まっている |

| 事業所得 | 低い | 青天井 |

オンライン健康相談

現在力を入れているオンライン健康相談(オンライン診療)での回答は今後定着しそうですが、医師側も参入者が増えるため副業としての魅力は減退すると考えています。

そう考える根拠は以下のとおりです

- 現在(〜2020/8)は無料期間中だが、サービス利用が有料になったら利用者が減少

- 認知度が上がり参入する医師は増加

- サービスが十分普及すれば1件辺りの報酬単価が下がる

:PayPayと同じ流れ, 現に報酬単価は最盛期より4割程度下がっている

少なくとも現在のように月数十万円の利益が得られる(医師にとって)良い時代が長く続くことはないのではないでしょうか。

私は比較的初期から行っていた(LINEヘルスケアはβテスト時代から登録)ため、たまたまコロナバブルが到来して先行者利益を得られたということだと思います。

またそもそも、労働型のビジネスでいくら時間を投じても時給単価の伸びが期待できない(+時間を投じないと収入が挙げられない)という問題点を内包しています。

ライフスタイルの変化:妊娠・出産・介護

妊娠・出産

妻が妊娠・出産する場合は収入減少が予想されます。

ただ妻は常勤医で、私と比べれば社会保障制度が手厚いのは救いですね。

妊娠・出産は年齢制限があるので、なるべく早いほうにしてしまうのが良いと思います(妻も同い年)。

介護

親の介護問題も一応念頭に入れておく必要はあります。

自分・妻ともに両親は50代の開業医で今の所健康問題はありませんが、医学の世界では何が急に起こるかわからないというのは実際に仕事をしていると思うことです。

大して臨床経験のない私が知っている範囲でも、30代で膵癌ステージ4と診断された人、20代で脳出血で亡くなった人、30代で白血病治療のため年単位で入院している人など色々いらっしゃいます

不確定要素への対策

前項の不確定要素を踏まえて、自分で取れる対策を考えます。

まず大前提として投資における利回りは不安定であり、成績を左右するのはどれだけのお金を投資に回せるかという"入金力"です。

- 健康を維持する

- 節税を行う

- 生活費を下げる

- 事業所得を増やす

- 投資手法を増やす

健康を維持する

言うは易し行うは難しの典型が健康です。

健康法みたいなもの

- 睡眠時間を7時間確保する

- 3食食べて適度に運動

- 嫌な人間関係とお酒とタバコを断つ

- ベッドと椅子にお金をかける

とくに睡眠時間の確保は大事!

健康でないと給与所得も事業所得も確保できないし、医療費は余分にかかるしで良いことがなにもありません

節税を行う

これまで計算してきても分かる通り、所得が増えると税負担はかなり重くなります。

収入増加より節約・節税のほうが簡単なので、合法的にこれを減らすことは重要です。

メジャーな節税対策としては下記があります

- iDeCo

- 小規模企業共済

- 青色申告特別控除

- ふるさと納税

ただ私自身はすでに活用しているので、妻の枠を活用することが戦略上は大切ですね。

後は事業所得での経費(家賃の家事按分・書籍・セミナー代など)や、不動産に関わる経費(減価償却・車など)を活用する手段が考えられます。

生活費を下げる

税金が所得税+住民税で43%かかる場合、10,000円支出を下げることは17,500円の収入を増やすことと同義です(10,000/0.57=17,500)。

現在は自分1人で450万円、結婚後は2人で650万円という仮定で計算しています。

とくに1人450万円はかかりすぎなので、何とか減らしたいところです

自分の生活費を改めて見てみます。

生活費の内訳

- 日用品:10,000円

- 食費:35,000円

- 書籍・教養費:30,000円

- 衣服・美容費:30,000円

- 趣味:20,000円

- 交通費:35,000円

- 交際費:20,000円

- 通信費:17,000円

- 家賃:88,000円

- 水道光熱費:10,000円

- その他調整:5000円

- 以上合計:月30万円 ×12ヶ月

- 特別費:年間40万円

- 大学院学費:年間50万円

しかし高いなあとは思うものの、なかなか減らせるところがないという現実もあります。

取れそうな対策は

- 学費→留年しない

- 日用品・美容費→なるべく楽天ポイント・Amazonギフト券を利用

:せどりや医師用ポイントサイトの活用 - 交通費は遠距離恋愛+アルバイト先への移動→同居するようになれば多少は減る

- 通信費→秋に新型iPhoneが出たら格安SIMへ変更

- 食費→弁当男子を目指す(ただし時間は減る)

ただ2人で650万円はさすがにかからないでしょうから(家賃が+4万円になっても年間50万円)、この辺りは実際に暮らしてみて計算する必要があるかと思います。

事業所得を増やす

オンライン健康相談だけでは安定しないため、新たに事業所得を増やす必要があります。

産業医

COVID-19の感染拡大に伴って産業医面談がオンライン化しており、産業医も副業としての魅力が増しています。

(オンラインだと他の仕事と同時に出来るため時間効率が良くなる)

ただ産業医も(オンライン健康相談と同じく)労働型収入で将来への発展性が乏しいので、この点は難しいところです。

産業医は会社と直接契約をする場合は給与所得ですが、間に仲介業者を挟むと事業所得/雑所得として扱われます(マージンがかかるというデメリットはある)

不動産事業

不動産事業は事業所得であり、かつ資産運用の利回りを上げる効果(レバレッジ含む)・節税効果も見込めることから非常に魅力的な事業です。

また家賃は価格硬直性が高いため、事業所得の中では計算しやすい部類と言えます。

ただ扱う金額が大きくなり、大損をする人も多いため事前の勉強が必須になります。

ブログ

実はブログ自体は10年以上やっています(高校生時代→浪人時代→ガジェットブログ→医学生〜研修医時代など)。

もともと文章を書くのが好きで、最近は資産形成について考えることが多いため2020年5月にこのブログを開設しました。

収入源としては広告収入(クリック型・成約型)になります。

情報をインプットするだけでなく、ブログを書いて文書でアウトプットすることで自分の考えや調べたことがまとめられ理解が深まるので趣味としてもオススメです。

投資手法を増やす

インデックス投資

2年ほど前からインデックス投資を行ってきました。

ただ自分の現在の資産運用の目的(5年後に1億円)を考えると、長期間のスパンで威力を発揮するインデックス投資は余剰資金を全力投入する対象にはなりません。

つみたてNISA・iDeCo・楽天カード クレジット決済など税制・制度面で有利なものを利用し、資産運用の一部として活用していきたいと思います。

不動産投資

不動産は事業所得の要素が強いですが、購入により毎月一定の家賃収入を確保できるという意味では投資商品でもあります。

またインデックス投資が株式市場を対象としている一方、不動産では取り扱う商品が異なるので価格連動性が低い(=相場下落時のクッションになりやすい)と考えられます。

個別株投資

投資信託よりリスクは上がりますが、王道の投資商品の一つでもあるのが個別株です。

価格変動の大きさからメインの運用先としては厳しいですが、資産運用の一部で活用するのはアリだと思います。

今後の方針

5年後に1億円という目標のための不確定要素と、その対策を考えてきました。

ここからはより実践的にどういう方法を取っていくか検討します。

- 妻と協力する

- 事業所得に力を入れる

- 職場を選ぶ・働き方を考える+専門性を身につける

妻と協力する

頭では理解していましたが、今回計算してみて改めて2馬力の力を知りました。

ただ自分ほど投資や資産運用に詳しいわけではないので、妻と一緒に学んで協力していけたら良いなと思います。

→お金の本としては最近出版された「お金の大学(リベ大書籍)」がよくできているので、とりあえずこれを読んでもらっています。

-

-

【リベ大書籍】「本当の自由を手に入れる お金の大学」まとめ・要約と感想

続きを見る

事業所得に力を入れる

医療関係

本業は医師なのでやはり医療関係の事業所得は手が出しやすく、かつ参入障壁の高さを活かせるジャンルでもあります。

具体的には何度か述べているオンライン健康相談や産業医、その他だと医療記事の執筆など。

ただこうした案件受注は事業所得とは言っても給与所得に近く、発展性が乏しいです。

その他の事業所得も含めて、どれにどの程度自分の時間を投じるかをよく考えます

不動産

これまでも書いてきた通り、事業であり投資でもあるのが不動産です。

書籍やYouTubeで勉強しつつ、物件購入用の手持ち資金を増やしていくことがまずは第一歩です。

その後は少額の建物から…と現在は考えています。

ブログ

ブログは自分が書いた記事が貯まっていく、いわゆるストック型のビジネスなので、コツコツやっていけるところが好きです。

自分がまとめたことが人の役に立ち、それが収益に繋がるならさらに良いですね。

ただすぐには難しいので、地道に他の人に役立ちそうな記事を書いていこうと思います。

職場を選ぶ・働き方を考える+専門性を身につける

医師の場合、勤務形態は大きく下記4つに分けられます。

- 市中病院での勤務

- 大学病院での勤務(教官職)

- 開業医(新規・継承)

- フリーランスでの勤務

具体的にどの道を選択するかは決まっていませんが、どこでもある程度生きていけるように力を付けていくのが現在取れる戦略と思っています。

わかりやすい例としては専門医の取得・学位の取得ですね。

5年後だと医師10年目なので、専門医を取得した後の時期になります。

まとめ

5年後に1億円を目指すということで、今回は現在の資産状況・キャッシュフローの把握から始まり、具体的な戦略を考察してきました。

- 30歳時点での資産は1329万円

- 1億円のためには毎月83万円程度の投資資金が必要

- 家族の協力を得る:2馬力は偉大

- 生活費を見直して、削れそうなところを探す

- 事業所得を増やす:とくに不動産事業

- スキルを身に着け、将来の働き方を考える

当ブログでは引き続き資産状況や、インデックス投資の運用成績などを発信していきます。